Μέχρι να επιβληθεί στην Ελλάδα το κοινό ταμείο και η ίση συμμετοχή στο εθνικό εισόδημα, οπότε θα καταργηθεί κι αυτή.

Γ.Ε.

Η Fed προετοιμάζει ήπια χρεοκοπία και οδηγεί τον πλανήτη σε χάος

Το πρόβλημα είναι πολύπλευρο, αλλά η πηγή του σύμφωνα με τη κοινή λογική είναι οι υπερβολικές κρατικές δαπάνες και η απομάκρυνση από τον ενάρετο οικονομικό κύκλο(!!!), γραφουν οι Robert P. Murphy και Jonathan Newman σε μια μελέτη του Mises Institute.

Και τα φορολογικά έσοδα φαίνεται να υποχωρούν, πράγμα που σημαίνει διαρκώς αυξανόμενα ελλείμματα. Σ.γ.:Δύσκολο να καταλάβουν οι λαοί ότι ζούμε σε περίοδο ισχνών αγελάδων; Θα μας ψοφήσουν της πείνας τα καθάρματα της Πενταρχίας[1].

Το συνολικό δημόσιο χρέος έχει εκτοξευθεί σε πάνω από 32 τρισεκατομμύρια δολάρια, που είναι πάνω από το 180% του ακαθάριστου εγχώριου προϊόντος (ΑΕΠ) σε πραγματικούς όρους.

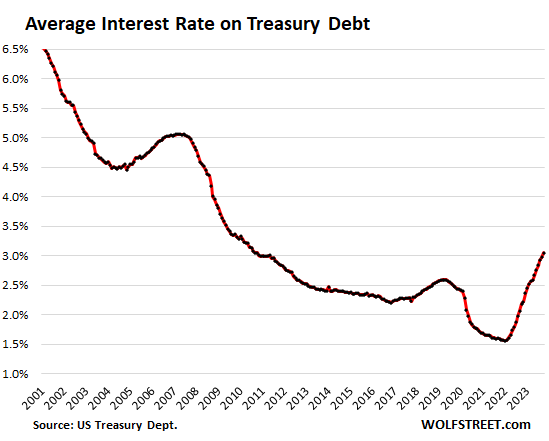

Λόγω της μη δημοτικότητας του πληθωρισμού και της αδυσώπητης τάσης της αγοράς να επαναφέρει τα επιτόκια στο ύψος που διαμορφώνεται με βάση τις προτιμήσεις των ανθρώπων σε πραγματικό χρόνο, η Fed ακολούθησε περιοριστική νομισματική πολιτική. Σ.γ.:Δηλαδή αυξάνουν τα επιτόκια δανεισμού οι τοκογλύφοι απατεώνες ενώ μειώνουν στο ελάχιστο τα επιτόκια καταθέσεων, ουσιαστικά σου φυλάνε τα χρήματα και τα εκμεταλλεύονται για πάρτυ τους δανείζοντάς τα σε σένα που τα έχεις ανάγκη.

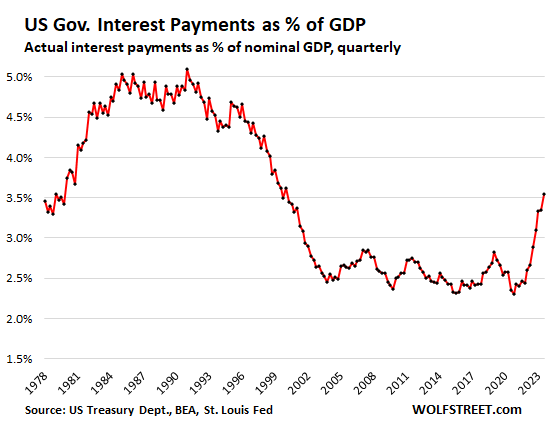

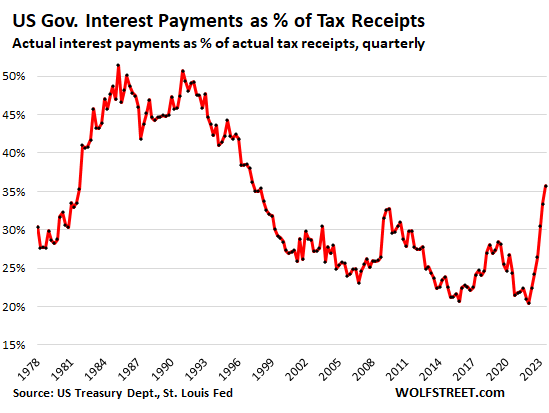

Αυτό, σε συνδυασμό με το τεράστιο μέγεθος του χρέους, έχει προκαλέσει την αύξηση των τόκων της κυβέρνησης σε πρωτοφανή ύψη.

Το 2020, οι πληρωμές τόκων ήταν λίγο πάνω από 500 δισεκατομμύρια δολάρια, αλλά έχουν σχεδόν διπλασιαστεί από τότε.

Οι προβλέψεις του Γραφείου Προϋπολογισμού του Κογκρέσου δείχνουν ότι αυτές οι πληρωμές τόκων θα καταλαμβάνουν όλο και μεγαλύτερα τμήματα του ομοσπονδιακού προϋπολογισμού, προκαλώντας περαιτέρω διόγκωση των ελλειμμάτων.

Η κυβέρνηση θα πρέπει να χρησιμοποιήσει περισσότερο χρέος για να αποπληρώσει προηγούμενα χρέη.

Πέρα από όλα αυτά, το Υπουργείο Οικονομικών των ΗΠΑ ξεμένει από αγοραστές για το χρέος του.

Η Fed, η οποία ήταν πάντα πρόθυμος αγοραστής του δημόσιου χρέους με το χρήμα που τυπώνει αφειδώς, ξεφορτώνεται χρεόγραφα του Υπουργείου Οικονομικών των ΗΠΑ από τον ισολογισμό της.

Δεν μπορεί να επαναλάβει τη δημιουργία εσόδων από το χρέος χωρίς να επιδεινώσει τον πληθωρισμό, ο οποίος εξακολουθεί να είναι πάνω από τον δηλωμένο στόχο του 2%.

Μειώνονται οι αγοραστές

Όπως και η Fed, ξένες κυβερνήσεις, όπως η Κίνα και η Ιαπωνία, μειώνουν επίσης τις αγορές τους σε ομόλογα αμερικανικά ομόλογα, (σ.γ.:άχρηστα παλιόχαρτα που δεν μπορούν να τα αξιοποιήσουν σε τίποτα) αφήνοντας τις ΗΠΑ με μικρότερη πελατειακή βάση για το χρέος τους.

Όπως έδειξε οικονομολόγος ο Robert P. Murphy σε πρόσφατη ομιλία του, το ποσοστό του χρέους που κατέχουν ξένοι μειώνεται από το 2014.

Αυτό το φαινόμενο της υπερβολικής προσφοράς και της ελλιπούς ζήτησης ήρθε στο προσκήνιο σε μια δημοπρασία του Οκτωβρίου του Υπουργείου Οικονομικών που εξελίχθηκε σε φιάσκο όταν οι αποδόσεις των ομολόγων 30 ετών έφτασαν το 4,837 % και οι κύριοι διαπραγματευτές της έκδοσης, που υποχρεούνται να αγοράσουν τυχόν υπολείμματα, έπρεπε να απορροφήσουν άνω του 18% του δημοπρατούμενου χρέους.

Έτσι, η όρεξη όλων για το δημόσιο χρέος των ΗΠΑ εξαντλείται, και αυτό περιλαμβάνει ξένους επενδυτές, τον… εκτυπωτή χρημάτων της ίδιας της κυβέρνησης και ευνοημένα χρηματοπιστωτικά ιδρύματα.

Τι σημαίνει αυτό για το επόμενο έτος, όταν θα λήξουν προθεσμιακά 7,6 τρισεκατομμύρια δολάρια δημόσιο χρέος;

Αυτό είναι σχεδόν το ένα τρίτο του συνόλου του ανεξόφλητου χρέους των ΗΠΑ, πράγμα που σημαίνει ότι μια… καταγίδα προσφοράς του νομίσματος πρόκειται να λάβει χώρα σε μια αγορά με ήδη μειωμένη ζήτηση.

Εάν η κυβέρνηση δεν αποφασίσει να μειώσει δραστικά τις δαπάνες θα πρέπει να αντικαταστήσει το χρέος που λήγει με περισσότερο νέο – και ακριβότερο – χρέος. Σ.γ.:Για να γίνει ελκυστικό το δολάριο από τους ενδιαφερόμενους επενδυτές.

Χρεόγραφα (παλιοχαρτα) δημοσίου που διακρατούνται από την Federal Reserve

Aμερικανικό χρέος που διακρατούν ξένοι

Τα πιθανά σενάρια

Πρώτον, εκδηλώνεται οικονομική κρίση και ύφεση, η οποία δίνει στην Fed την δυνατότητα να πλημμυρίσει την οικονομία με φρεσκοτυπωμένο χρήμα, να επιβάλει χαμηλότερα επιτόκια και να πραγματοποιήσει άλλη μια μαζική αγορά δημόσιου χρέους, όπως έκανε σε προηγούμενες κρίσεις.

Το ζήτημα με αυτό το σενάριο είναι ότι η Fed εξακολουθεί να βρίσκεται στη δίνη της μάχης της ενάντια στον πληθωρισμό.

Αν και ορισμένοι οικονομολόγοι λένε ότι τα πρόσφατα επίσημα στατιστικά στοιχεία για τον πληθωρισμό δείχνουν ότι η Fed ολοκλήρωσε τις αυξήσεις των επιτοκίων της, οι μετρήσεις των προσδοκιών για τον πληθωρισμό της αγοράς παρέμειναν υψηλές τους τελευταίους μήνες.

Θα μπορούσαμε να οδεύουμε σε έναν στασιμοπληθωρισμό τύπου της δεκαετίας του 1970, στον οποίο η Fed πρέπει να επιλέξει (σύμφωνα με το συμβατικό πλαίσιο της καμπύλης Phillips) μεταξύ της αντιμετώπισης του πληθωρισμού και της ανεργίας. Σ.γ.: Μαντέψτε ποιοι θα την πληρώσουν, οι απολυμένοι από της δουλειές τους αμερικανοί χαμηλόμισθοι.

Εάν είμαστε σε θέση να μάθουμε από την εμπειρία, ξέρουμε τι χρειάζεται για να βγούμε από ένα τέτοιο χάος: μία επώδυνη αλλά σωτήρια διόρθωση που επιταχύνθηκε από μια απότομη αύξηση των επιτοκίων τύπου Volcker.

Η ήπια χρεοκοπία

Οι πλειστηριασμοί ομολόγων του Δημοσίου συνεχίζουν να θεμελιώνονται, οδηγώντας σε κρίση χρέους.

Οι αποδόσεις του Υπουργείου Οικονομικών εκτοξεύονται καθώς ολόκληρος ο κόσμος χάνει την εμπιστοσύνη του στην ικανότητα της κυβέρνησης των ΗΠΑ να αποπληρώσει τα χρέη της.

Είναι δύσκολο να φανταστεί κανείς ένα τόσο καταστροφικό σενάριο παγκοσμίως, ειδικά από τη στιγμή που οι ΗΠΑ έχουν τον δικό τους… εκτυπωτή χρημάτων.

Φαίνεται ότι η Fed και η κυβέρνηση των ΗΠΑ θα επέλεγαν ευχαρίστως να διογκώσουν όσο χρειάζεται για να αποφύγουν ένα τέτοιο αποτέλεσμα.

Η κυβέρνηση των ΗΠΑ εκτελεί μια «ήπια χρεοκοπία», παρόμοια με τις ενέργειές της τη δεκαετία του 1930 και το 1971, κατά την οποία το δολάριο μετασχηματίζεται με τέτοιο τρόπο ώστε να σώσει την κυβέρνηση από τις υποχρεώσεις του χρέους.

Στη δεκαετία του 1930, η κυβέρνηση υποτίμησε το δολάριο, αλλάζοντας την αναλογία εξαγοράς χρυσού από 20,67 δολάρια σε 35,00 δολάρια ανά ουγγιά, καθώς και περιορίζοντας και απαγορεύοντας την κατοχή χρυσού για τους πολίτες των ΗΠΑ.

Το 1971, ο Nixon «προσωρινά» (διαβάστε: μόνιμα) αρνήθηκε την υπόσχεση των ΗΠΑ να εξαργυρώσει τα δολάρια των ξένων κυβερνήσεων σε χρυσό.

Το CBDC

Μια δεύτερη οδός που θα μπορούσαν να ακολουθήσουν οι ΗΠΑ σε αυτές τις γραμμές είναι η εφαρμογή ενός ψηφιακού νομίσματος κεντρικής τράπεζας (CBDC).

Ενα CBDC θα μπορούσε να προγραμματιστεί ώστε να έχει αρνητικά επιτόκια και να περιλαμβάνει και άλλα κίνητρα που θα ωθούσαν τους κατόχους CBDC να αγοράσουν δημόσιο χρέος.

Μια τέτοια κίνηση θα ήταν καταστροφική για τους πολίτες, αλλά η ικανότητα ελέγχου των επιτοκίων, αύξησης των φορολογικών εσόδων και άμεσης και τόνωσης των δαπανών καθιστά αυτή την επιλογή πολύ ελκυστική για μια κυβέρνηση γεμάτη χρέη με λίγες λύσεις απέναντι στο… βουνό του χρέους.

Φυσικά, θα μπορούσαμε να δούμε έναν συνδυασμό αυτών να ξεδιπλώνεται το 2024 και μετά.

Υπάρχει μεγάλη αβεβαιότητα σχετικά με το τι θα κάνει η Fed.

Έχουμε δει τη Fed να κάνει πολλά πρωτόγνωρα πράγματα τις τελευταίες δύο δεκαετίες.

Η Fed έχει συνηθίσει να επεκτείνει τη δύναμή της και το εύρος της με τρόπους που κανείς δεν συνειδητοποίησε πλήρως ότι η Fed θα μπορούσε ή θα το έκανε.

Κάποια πράγματα όμως είναι σίγουρα.

Η απερίσκεπτη δημοσιονομική και νομισματική πολιτική έχει φέρει την κυβέρνηση και την οικονομία των ΗΠΑ αλλά και όλο τον κόσμο μπροστά σε αυτό το χάος, και η Fed και η κυβέρνηση αναμένεται να χρησιμοποιήσουν απερίσκεπτη δημοσιονομική και νομισματική πολιτική για να προσπαθήσουν να το ξεφύγουν.

*Η καμπύλη Phillips απεικονίζει τη βραχυπρόθεσμα αντίστροφη σχέση που υπάρχει, σύμφωνα με εμπειρικές παρατηρήσεις, μεταξύ ανεργίας και πληθωρισμού σε μια οικονομία. Ο μηχανισμός πίσω από την καμπύλη μπορεί να αναλυθεί με ένα διάγραμμα προσφοράς-ζήτησης για την αγορά εργασίας. Όταν έχουμε υπερβάλλουσα ζήτηση εργασίας, τότε η αγορά τείνει να πιέζει προς τα επάνω τον ονομαστικό μισθό. Αυτό οδηγεί σε μείωση της ανεργίας (ήτοι αύξηση του παραγόμενους προϊόντος) και ταυτόχρονα αύξηση των τιμών, γεγονός που θεμελιώνει την ύπαρξη της Καμπύλης Phillips.

Πρόσφατα Σχόλια